Itay Goldstein&Assaf Razin, “Theories of financial crises”(VOX, March 11, 2013)

金融危機は、その特徴に応じて、大まかに3つのタイプに分類することができる。「銀行危機」、(信用取引に伴う摩擦を原因とする)「信用市場の凍結」、「通貨危機」である。今回世界全体を襲った金融危機は、これら3つの特徴をすべて兼ね備えており、「銀行危機」と「信用市場の凍結」と「通貨危機」とが互いに影響を及ぼし合いながら世界経済全体に大きな動揺をもたらすことになったのであった。金融危機をテーマとする過去30年以上にわたる先行研究の足跡を辿った上で言えることは、目下の状況を正確に捉えるためには、金融危機を引き起こす数ある要因を同時に組み込んだモデルの開発が何よりも待たれるということである。

金融システムおよび通貨システムの役割は、稀少な資源の効率的な配分を促すことを通じて、実体経済活動の円滑な働きを支えることにあると広く理解されている。事実、金融システムの発展が資源の効率的な配分を促すことで経済の成長を後押ししていることを裏付ける実証的な証拠も数多い(Levine 1997, Rajan and Zingales 1998)。その一方で、過去の歴史を振り返ると、金融システムや通貨システムに深刻な機能不全をもたらす金融危機が頻発していることも残念ながら事実だ。

多くの経済学者の意表を突いて、世界全体の金融システムが大きな混乱に見舞われてから、もうかれこれ5年になろうとしている。アメリカやヨーロッパでは、主要な金融機関が相次いで経営危機に追いやられ、それに伴って、貸出をはじめとした金融取引が急激な縮小を余儀なくされることになった。ユーロ圏経済は、今なお厳しい状況に置かれている。今回の危機の背後では、どのような要因がうごめいていたのか? 危機から抜け出すためには、どうすればいいのか? 将来再び今回のような危機に陥らないようにするためには、どうしたらいいのか? これら一連の問いに答えを見出すことが、多くの経済学者にとって最優先課題となっている〔原注;過去数年にわたる世界的な金融危機の実態については、多くの学者が詳細に取り上げている。その中でも、Brunnermeier(2009)やGorton(2010)を参照されたい〕。

今回の危機は、過去に発生した金融危機に備わる主要な特徴を同時に併せ持っている。金融危機の背後でどのような要因が働いているかを説明し、金融危機に対処するための処方箋を提供するために、これまでに長年にわたって数多くの経済理論の開発に多大な努力が捧げられてきている。金融危機を説明するためにこれまでに開発されてきた経済理論の内容を正確に理解し、今後の課題として既存の理論をどのような方向に彫琢していく必要があるかを明らかにすることは、我々が直面している目下の課題を克服するためにも、金融システムを改革して将来同じような事態に陥らないように備えるためにも、欠かせない作業である。

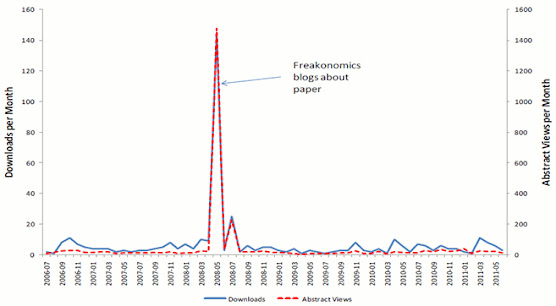

つい最近我々二人は、金融危機をテーマとする過去30年以上にわたる膨大な先行研究の足跡を辿り、その結果を展望論文としてまとめ上げたばかりである(Goldstein and Razin 2012)。過去の金融危機は、その特徴に応じて、3つのタイプに分類することが可能であり、これまでの先行研究も同じく3つの領域に細かく区別することができる〔原注;今回の論説のもととなる論文(Goldstein and Razin 2012)では、数多くの先行研究を参考文献として掲げている。今回の論説では、あくまでもその一部だけにしか触れられていない点に注意されたい〕。まず第1の研究領域は、銀行危機(あるいは、銀行パニック)をテーマとするものである。そして第2の研究領域は、信用取引に伴う摩擦と、信用市場の凍結をテーマとするものである。最後に第3の研究領域は、通貨危機をテーマとするものである。今回世界全体を襲うことになった金融危機は、これら3つの特徴(銀行危機、信用市場の凍結、通貨危機)をすべて兼ね備えており、「銀行危機」と「信用市場の凍結」と「通貨危機」とが互いに影響を及ぼし合いながら世界経済全体に大きな動揺をもたらしたというのが我々の判断である。以下では、金融危機をテーマとする先行研究の概要を3つの研究領域ごとに簡単に振り返ってみるとしよう。

銀行危機

銀行危機(あるいは、銀行パニック)をテーマとする研究は、1983年のダイアモンド&ディヴィグ論文(Diamond and Dybvig 1983)にまで遡る。銀行は、預金者から「短期」で借り入れた資金(預金)を基にして「長期」貸出(銀行ローン)を行う「資産変換機能」を果たしているが、そのおかげで、短期的な(あるいは、緊急の)資金の必要性に迫られる可能性のある投資家に対してリスクシェアリングの機会が提供されるかたちになっている〔訳注;投資家が自ら「長期貸出」を行った場合、緊急に資金が必要となっても即座にその貸し出しを引き揚げることができず、必要な資金を調達できない可能性がある。一方で、投資家が銀行に預金を預け、銀行がその預金を基にして「長期貸出」を行う場合、投資家は間接的に(銀行を介して)長期貸出を行っていると言えるが、緊急に資金が必要となった場合には預金を引き出してそれに応じればよい〕。しかしながら、銀行が資産変換機能を果たすことには、リスクも伴う。大勢の預金者が大挙して預金の引き出しに殺到する、銀行取付け(bank run)に晒される恐れがあるのだ。銀行システムは、銀行取付けの可能性と常に隣り合わせであり、そのような脆弱性の根底にあるのは、「協調の失敗」(coordination failure)である。預金の引き出しに殺到する預金者の数が多いほど、銀行が倒産する可能性も高くなるため、ある程度の数の預金者が預金を引き出そうとすると、他の預金者たちもできるだけ早く預金を引き出そうとする強いインセンティブを持つことになるのである。

過去の歴史を振り返ると、銀行システムは度々取付け騒ぎに見舞われている(詳しくは、例えばCalomiris and Gorton(1991)を参照されたい)。20世紀初頭に入ると、銀行取付けの問題に対処するために、預金保険制度が導入されることになったが、その結果として、銀行取付けが発生する可能性は大きく抑えられることになった。しかしながら、預金保険で預金が全額保護されていないケースだったり、預金保険制度が導入されていない国では、銀行取付けは依然として金融危機を彩る特徴の一つとなっている。例えば、過去20年の間に、東アジアやラテンアメリカでは、多くの銀行取付けが発生している。今回の危機の過程でも、イギリスのノーザン・ロック銀行を対象として「教科書」通りの取付け騒ぎが発生し、大勢の預金者たちが預金の払い戻しを求めて店頭に殺到したことはご存知の通りである(Shin 2009)。銀行システムだけに限定せずに金融システム全体に目を向けると、(預金者が預金の払い戻しを求めて銀行に殺到する)伝統的な取付けの範疇には含まれないが、取付けと呼ぶにふさわしい現象は数多く発生している。例えば、今回の危機の過程では、投資銀行が短期資金を調達するために利用するレポ市場でも取付けが発生しており(Gorton and Metrick 2012)、そのせいでレポ市場では突如として流動性が枯渇し、資金の調達が困難となったのであった。ベア・スターンズやリーマン・ブラザーズといった名だたる金融機関が経営危機に追いやられた理由も、レポ市場における取付けにその原因があったのである。それ以外にも、マネー・マーケット・ファンド(MMF)や資産担保コマーシャルペーパーを取り扱うマーケットでも取付けは発生しており(Schroth, Suarez, and Taylor 2012)、オープンエンド型投資信託を取り扱うマーケットは、「協調の失敗」による脆弱性に日常的に晒されていると指摘する研究もある(Chen, Goldstein, and Jiang 2010)。

銀行危機をテーマとする研究領域でとりわけ重要な政策課題は、金融システムを舞台とした「協調の失敗」とそれに起因する取付け騒ぎがもたらす被害をいかにして回避するかという点にあると言えるだろう。預金保険はこれまでにそれなりの効果をあげてきたと評価できるが、預金保険はモラル・ハザードを引き起こす可能性を伴っており〔訳注;預金保険によって預金の一部(あるいは、全額)が保護されていると、預金を預けている銀行が破綻したとしても預金の一部(あるいは、全額)は手元に戻ってくるため、預金者は銀行の行動にそれほど注意を払わなくなる可能性がある。預金者による監視の目が緩むと、銀行は貸出先の審査にあたって手を抜く可能性がある〕、その点も真剣に考慮せねばならない。「最適な」預金保険制度の設計に向けて研究すべきことは、まだまだ残されているのだ。比較的最近になって発展を見せている経済理論として「グローバル・ゲーム」と呼ばれる一連のモデルがあるが(Carlsson and van Damme 1993, Morris and Shin 1998, Goldstein and Pauzner 2005)、このモデルを使えば、預金保険の便益(銀行取付けを防ぐ効果)とコスト(モラル・ハザードを引き起こす可能性)を同時に分析することが可能となり、「最適な」預金保険制度が備えるべき特徴についても手掛かりが得られるようになるかもしれない。

信用取引に伴う摩擦と信用市場の凍結

銀行危機をテーマとする研究領域では、銀行の預金者だったり銀行に対する貸し手だったりの行動に焦点が置かれている。言い換えると、銀行のバランスシートの「負債」の側に焦点が合わせられているわけである。しかしながら、金融システムにおける問題は、銀行のバランスシートのもう一方の側である「資産」の側に起因していることも珍しくない。信用市場〔訳注;資金が貸し借りされる市場のこと。その例としては、銀行ローン市場を挙げることができるが、銀行ローン市場では、銀行が資金の供給者(貸し手)であり、銀行からお金を借り入れる主体が資金の需要者(借り手)ということになる〕における均衡では、銀行による貸出の量だけではなくその質も決定されることになるが、信用取引に伴う摩擦のために、銀行は、悪質な借り手から自らを守るために貸出を渋る(ローンの供給を抑える)可能性があるのである。

信用市場において信用割当(credit rationing)〔訳注;信用に対する需要(資金の借り入れ需要)が供給を上回る状態。信用市場で成立する金利が、信用に対する需要と供給を等しくする水準を下回っている状態とも言える〕が発生する可能性を理論的に明らかにしたのが、1981年のスティグリッツ&ウェイス論文(Stiglitz and Weiss 1981)である。通常の経済理論の立場からすると、需要と供給の間にギャップがあれば、価格が変化して最終的には(均衡においては)割当は解消されるはずである〔訳注;信用に対する需要が供給を上回っている(信用割当が存在する)場合は、需給が一致するところまで金利が上昇するはず、ということ〕。しかしながら、銀行がローンの金利(貸出金利)を変化させると、それに伴って、ローンを借りにくる相手(借り手)の「質」も変化する可能性がある。金利の上昇に伴って借り手の「質」が悪化するようであれば、信用割当が存在していても、金利は上昇せずにそのままの水準にとどまる可能性があるのだ。信用割当が発生する背後には、信用取引に伴う2つの摩擦の存在が控えている。「モラル・ハザード」と「逆選択」である。1997年のホルムストローム&ティロール論文(Holmstrom and Tirole 1997)で定式化されたモデルが一大転機となって、この2つの摩擦(とりわけ、モラル・ハザード)が銀行の貸出(ローン供給)行動に及ぼす影響を探る膨大な研究が量産されることになった。銀行ローンの借り手が銀行の監視の目を逃れて好きなように(銀行から借り入れた)資金を流用できるようであれば、資金の貸し手である銀行としても、そう易々とローンの貸出に応じるわけにはいかない。銀行(貸し手)から借り手へと資金がスムーズに貸借されるためには、借り手に自分の好きなように資金を使わないようにさせることが重要となってくる。そのための方法の一つが、借り手に「身銭を切らせる」(“skin in the game”)――例えば、担保を出させる――というやり方だ。借り手によるモラル・ハザードを防ぐためには、借り入れた資金を投じたプロジェクトの成功に向けて借り手が熱を入れるように工夫する必要があるのだ。しかしながら、「身銭を切る」余裕のある借り手の数は限られているので、銀行による貸出の量も限られることになる。景気が悪化するのに伴って「身銭を切る」余裕のある借り手の数が減るようなら、銀行による貸出の量も減ることになり、やがては金融危機が招かれる恐れすらある。

今回の危機の過程でも、信用取引に伴う摩擦が信用市場の機能不全を引き起こす一因となっていたことは疑いない。2008年に金融システムを突如として襲ったショックの後に、銀行ローン市場でも、インターバンク市場(銀行間取引市場)でも、信用のやり取りが凍結するに至ったが、その理由は、信用取引に伴う摩擦が原因で当初のショックが増幅されたせいである可能性があるのだ。

信用取引に伴う摩擦がマクロ経済(景気循環)に及ぼす影響の解明に向けて、信用取引に伴う摩擦をマクロ経済モデルに組み込む試みがここにきて盛んになっている。そのような試みの先駆けとも言えるバーナンキ&ガートラー論文(Bernanke and Gertler 1989)や清滝&ムーア論文(Kiyotaki and Moore 1997)では、信用取引に伴う摩擦は、当初のショックを増幅させるだけでなく、当初のショックが消え去った後もその影響を持続させる役割を果たすことが明らかにされている。この線に沿ったつい最近の代表的な試みでは(Gertler and Kiyotaki 2010, Rampini and Viswanathan 2011)、マクロ経済モデルに金融仲介部門が明示的に組み込まれ、金融仲介部門とそれ以外の部門の間の動学的な相互作用が分析されている。金融仲介部門を組み込んだマクロ経済モデルが今後発展を見せることになれば、今回の危機の過程で各国の政府が採用した数々の政策について精緻で実りある議論を行える舞台が用意されることになるだろう。

通貨危機

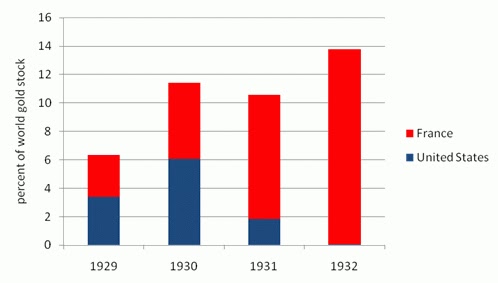

金融危機に備わる重要な側面の一つとして、政府の関与、とりわけ政府が採用している為替レジームの崩壊も見逃してはならないだろう。1970年代初頭におけるブレトンウッズ体制の崩壊をはじめとして、多くの通貨危機は、政府が固定相場制度を維持しようと試みる中で、それ以外の政策目標との間に齟齬が生じる結果として引き起こされる傾向にある。固定相場制度の維持とそれ以外の政策目標との齟齬が積もり積もって、為替レジームの突然の崩壊が引き起こされるわけである。通貨危機をテーマとする研究の出発点をどこに求めるかについては色々と意見があるだろうが、我々二人の展望論文では、クルーグマンらによる第一世代モデル(Krugman 1979, Flood and Garber 1984)と、オブスフェルドによる第二世代モデル(Obstfeld 1994, 1996)をその出発点に定めている。

通貨危機の第一世代モデル&第二世代モデルは、ユーロ圏経済が今現在置かれている状況を理解する上でも大いに示唆に富むモデルである。通貨危機の第一世代モデル&第二世代モデルの礎となっているのは、かの有名な「国際金融のトリレンマ」だ。「国際金融のトリレンマ」によると、①国境を越えた資本の自由な移動、②独立した金融政策、③固定相場制度(あるいは、為替レートの安定)という3つの政策目標のうち、一国の政府が同時に追求できるのは2つだけだとされる。ユーロ圏の各国は、①と③を同時に追求するのと引き換えに②をあきらめたわけだが、その結果として(金融政策を自国の事情にあわせて自由に操れないために)、金融危機の余波を吸収するためにも、国債の価格を維持するためにも、限られた余地しか残されていない状況に追いやられる格好となってしまった。「ユーロ圏の各国政府には、固定相場を維持する意志も国債を償還する意志もないのではないか」と疑いを持たれるようであれば、投資家や投機家が大挙してユーロや国債の投げ売りに乗り出し、そのせいでユーロ圏経済が抱える問題はさらに深刻さを増す可能性がある。ユーロ圏の各国は、政府債務のデフォルトを宣言するか、もしくは、ユーロを放棄するか(あるいは、どちらもともに選ばざるを得ないか)という重大な選択を迫られる可能性があるのだ。

通貨危機の第一世代モデル&第二世代モデルでは、政府の行動だけに焦点が合わせられているが、通貨危機の第三世代モデル(Krugman 1999, Chang and Velasco 2001, Goldstein 2005)では、銀行危機に加えて、信用取引に伴う摩擦がモデルに組み込まれている。第三世代モデルが開発されたきっかけは、1990年代後半に東アジアを襲った通貨危機にある。東アジアの通貨危機では、金融機関の破綻と為替レジームの崩壊が同時に発生したが、銀行危機と通貨危機とが絡み合って経済全体が極めて脆弱な状態に晒される可能性があることをまざまざと知らしめた事件だった。第三世代モデルも、ユーロ圏経済が今現在置かれている状況を理解する上で大いに示唆に富むモデルだ。ユーロ圏では、銀行危機と債務危機とが複雑に絡み合っており、ユーロ圏経済の行く末がどうなるかは、その絡み合いがこの先どのような展開を見せるかに、かなりの程度左右されるのだ。

結論

今後の主要な研究課題は、これまでに触れてきた数々の「摩擦」――協調の失敗、インセンティブ問題、情報の非対称性、政府が採用する為替レジーム――をマクロ経済モデルの中に組み込んで、最適なポリシーミックスや政策の望ましい規模について定量的な結論を導き出すことにあると言えるだろう。中央銀行が、既存のモデルの代わりに、摩擦を組み込んだモデルを使い始めるようになれば、願ったりである。信用取引に伴う摩擦をマクロ経済モデルに組み込む試みは徐々にその気運が盛り上がりを見せているが、それ以外の摩擦を組み込む試みとなると、ほとんど手がつけられていない状態だ。あらゆる摩擦を組み込んだマクロ経済モデルの開発に取り組むことが今後の重要な課題だと言えるだろう。

もう一点だけ触れておくと、システムを脆弱にしたり金融危機を引き起こしたりする数ある要因の中からいずれか一つに焦点を定めて、その影響を分析するモデルは数多いが、数ある要因を同時にまとめて組み込んだモデルは今のところ――いくつかの例外はあるにせよ――著しく欠如していると言わざるを得ない。数ある要因を同時にモデルに組み込んではじめて、それぞれの要因が結果に及ぼす影響の強さを比較できるようになるし、それぞれの要因が互いにどのように作用し合っているかを理解できるようになる。システムを脆弱にしたり金融危機を引き起こしたりする数ある要因を同時に組み込んだモデルの開発に取り組むことも、今後の重要な課題であると言えるだろう。

<参考文献>

●Bernanke, Ben S, and Mark Gertler (1989), “

Agency costs, net worth, and business fluctuations”,

The American Economic Review 79, 14–31.

●Brunnermeier, Markus (2009), “

Deciphering the liquidity and credit crunch 2007-2008”,

Journal of Economic Perspectives 23, 77-100.

●Calomiris, Charles, and Gary Gorton (1991), “

The origins of banking panics: models, facts, and bank regulation”, in Glenn Hubbard (ed.)

Financial Markets and Financial Crises, University of Chicago Press.

●Carlsson, Hans, and Eric van Damme (1993), “

Global games and equilibrium selection”,

Econometrica 61, 989-1018.

●Chang, Roberto, and Andres Velasco (2001), “

A model of financial crises in emerging markets”,

Quarterly Journal of Economics 116, 489-517.

●Chen, Qi, Itay Goldstein, and Wei Jiang (2010), “

Payoff complementarities and financial fragility: evidence from mutual fund outflows”,

Journal of Financial Economics 97, 239-262.

●Diamond, Douglas W, and Philip H Dybvig (1983), “

Bank runs, deposit insurance, and liquidity”,

Journal of Political Economy 91, 401-419.

●Flood, Robert, and Peter Garber (1984), “

Collapsing exchange-rate regimes, some linear examples”,

Journal of International Economics 17, 1-13.

●Gertler, Mark, and Nobuhiro Kiyotaki (2010), “

Financial Intermediation and Credit Policy in Business Cycle Analysis”, in Benjamin M. Friedman and Michael Woodford (eds.)

Handbook of Monetary Economics.

●Goldstein, Itay (2005), “

Strategic complementarities and the twin crises”,

Economic Journal 115, 368-390.

●Goldstein, Itay, and Ady Pauzner (2005), “

Demand deposit contracts and the probability of bank runs”,

Journal of Finance 60, 1293-1328.

●Goldstein, Itay, and Assaf Razin (2012), “

Three Branches of Theories of Financial Crises”, NBER Working Paper 18670(ungated版は

こちら(pdf)).

●Gorton, Gary (2010),

Slapped by the Invisible Hand: The Panic of 2007, Oxford University Press.

●Gorton, Gary, and Andrew Metrick (2012), “

Securitized banking and the run on repo”,

Journal of Financial Economics 104, 425-451.

●Holmstrom, Bengt, and Jean Tirole (1997), “

Financial intermediation, loanable funds, and the real sector”,

Quarterly Journal of Economics 112, 663-691.

●Kiyotaki, Nobuhiro, and John Moore (1997), “

Credit cycles”,

Journal of Political Economy 105, 211-248.

●Krugman, Paul R (1979), “

A model of balance-of-payments crises”,

Journal of Money, Credit, and Banking 11, 311-325.

●Krugman, Paul R (1999), “

Balance sheets, the transfer problem, and financial crises”,

International Tax and Public Finance 6, 459-472.

●Levine, Ross (1997), “

Financial development and economic growth: views and agenda”,

Journal of Economic Literature 35, 688-726.

●Morris, Stephen, and Hyun S Shin (1998), “

Unique equilibrium in a model of self-fulfilling currency attacks”,

The American Economic Review 88, 587-597.

●Obstfeld, Maurice (1994), “

The logic of currency crises(pdf)”,

Cahiers Economiques et Monetaires 43, 189-213.

●Obstfeld, Maurice (1996), “

Models of Currency Crises with Self-Fulfilling Features”,

European Economic Review 40, 1037-1047.

●Rajan, Raghuram, and Luigi Zingales (1998), “

Financial dependence and growth”,

The American Economic Review 88, 559-586.

●Rampini, Adriano, and S Viswanathan (2011), “

Financial intermediary capital(pdf)”, Working Paper.

●Schroth, Enrique, G Suarez, and L Taylor (2012), “

Dynamic debt runs and financial fragility: evidence from the 2007 ABCP crisis(pdf)”, Working paper.

●Shin, Hyun S (2009), “

Reflections on Northern Rock: the bank run that heralded the global financial crisis”,

Journal of Economic Perspectives 23, 101-119.

●Stiglitz, Joseph E, and Andrew Weiss (1981), “

Credit rationing in markets with imperfect information”,

The American Economic Review 71, 393-410.